Michael Roberts.

Imagen: Tomado de Xpert.digital

14 de octubre 2025.

…si la economía estadounidense impulsada por la IA se hunde, lo mismo ocurrirá con el resto de las principales economías.

El mercado bursátil estadounidense sigue alcanzando nuevos máximos históricos; el precio del bitcoin también se acerca a máximos y el precio del oro se ha disparado hasta alcanzar máximos históricos.

Los inversores en activos financieros (bancos, compañías de seguros, fondos de pensiones, fondos de cobertura, etc.) se muestran muy optimistas y confiados con respecto a los mercados financieros.

Como presidente de Rockefeller International, Ruchir Sharma lo expresó así:

A pesar de las crecientes amenazas para la economía estadounidense —desde los altos aranceles hasta el colapso de la inmigración, el deterioro de las instituciones, el aumento de la deuda y la inflación persistente—, las grandes empresas y los inversores parecen imperturbables. Cada vez están más convencidos de que la inteligencia artificial es una fuerza tan grande que puede contrarrestar todos los retos».

Las empresas de IA han representado el 80 % de las ganancias de las acciones estadounidenses en lo que va de 2025.

Esto está contribuyendo a financiar e impulsar el crecimiento de EE. UU., ya que el mercado de valores impulsado por la IA atrae dinero de todo el mundo. Los extranjeros invirtieron una cifra récord de 290 000 millones de dólares en acciones estadounidenses en el segundo trimestre de 2025 y ahora poseen alrededor del 30 % del mercado, la cuota más alta en la historia posterior a la Segunda Guerra Mundial. Como comenta Sharma, Estados Unidos se ha convertido en “una gran apuesta por la IA”.

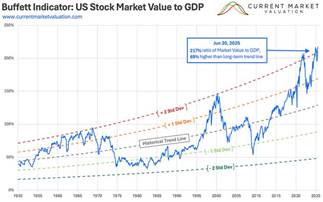

La “burbuja” de inversión en IA (medida como el precio de las acciones en relación con el “valor contable” de una empresa) es 17 veces mayor que la locura de las puntocom de 2000 y cuatro veces mayor que la burbuja de las hipotecas subprime de 2007.

La relación entre el valor del mercado bursátil estadounidense y el PIB (también conocida como «indicador Buffett») ha alcanzado un nuevo récord del 217 %, más de dos desviaciones estándar por encima de la línea de tendencia a largo plazo.

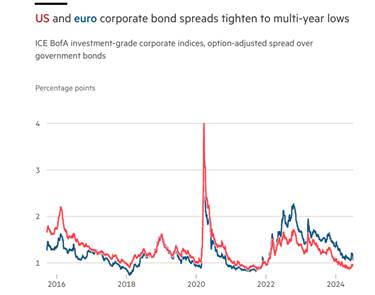

Y no solo están en auge las acciones corporativas. Existe una enorme demanda para adquirir deuda de empresas estadounidenses, en particular de las grandes empresas tecnológicas y de inteligencia artificial, como las denominadas “Siete Magníficas”.

El “diferencial” entre los intereses pagados por los bonos corporativos y los bonos del Estado “seguros” ha caído por debajo del 1 %.

Estas apuestas por el éxito futuro de la IA cubren todas las bases, o, dicho de otro modo: todos los huevos están en la misma cesta: la IA.

Los inversores apuestan por que la IA acabará generando enormes beneficios en sus compras de acciones y deuda, cuando la productividad laboral aumente drásticamente y, con ella, la rentabilidad de las empresas de IA.

Matt Eagan, gestor de carteras de Loomis Sayles, declaró que los precios de los activos por las nubes sugieren que los inversores están contando con «ganancias de productividad del tipo que nunca hemos visto antes» provenientes de la IA. «Es la principal cosa que podría salir mal».

Hasta ahora, hay pocos indicios de que la inversión en IA esté generando una productividad más rápida.

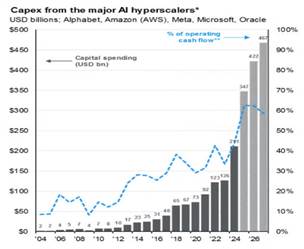

Pero, irónicamente, la enorme inversión en centros de datos e infraestructura de IA está sosteniendo la economía estadounidense mientras tanto.

Casi el 40 % del crecimiento del PIB real de EE. UU. en el último trimestre fue impulsado por la inversión en tecnología, y la mayor parte de esa inversión se destinó a inversiones relacionadas con la IA.

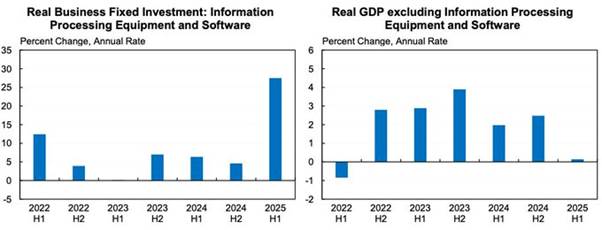

La infraestructura de IA ha aumentado en 400 000 millones de dólares desde 2022. Una parte notable de este gasto se ha centrado en equipos de procesamiento de información, que se dispararon a una tasa anualizada del 39 % en la primera mitad de 2025.

El economista de Harvard Jason Furman comentó que la inversión en equipos y software de procesamiento de información equivale solo al 4 % del PIB de EE. UU., pero fue responsable del 92 % del crecimiento del PIB en la primera mitad de 2025.

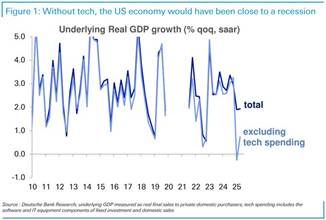

Si se excluyen estas categorías, la economía estadounidense creció solo un 0,1 % anual en la primera mitad del año.

Por lo tanto, sin el gasto en tecnología, Estados Unidos habría estado cerca de entrar en recesión este año, o incluso habría entrado en ella.

Lo que esto muestra es la otra cara de la moneda: el estancamiento del resto de la economía estadounidense.

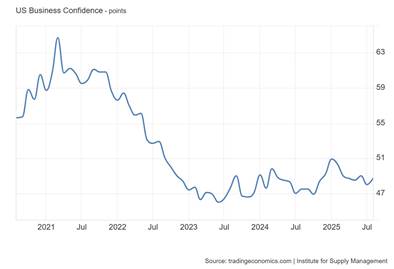

La industria manufacturera estadounidense lleva más de dos años en recesión (es decir, cualquier puntuación en el gráfico siguiente inferior a 50).

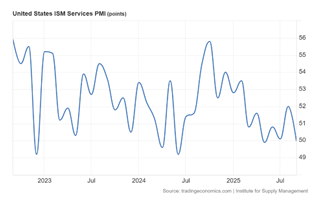

Y ahora hay indicios de que el sector de los servicios, más amplio, también está en dificultades. El índice PMI de servicios del ISM (un indicador económico) cayó a 50 en septiembre de 2025 desde 52 en agosto, muy por debajo de las previsiones de 51,7, lo que indica que el sector de los servicios se ha estancado.

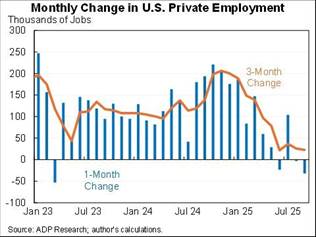

El mercado laboral estadounidense también parece débil. Según datos oficiales, el empleo creció a una tasa anualizada de solo el 0,5 % en los tres meses anteriores a julio.

Eso está muy por debajo de las tasas observadas en 2024. “Estamos en una economía con pocos contratamientos y pocos despidos”, dijo el mes pasado el presidente de la Reserva Federal, Jay Powell.

Los trabajadores jóvenes de Estados Unidos se están viendo afectados de manera desproporcionada por la actual recesión económica.

El desempleo juvenil en Estados Unidos ha aumentado del 6,6 % al 10,5 % desde abril de 2023.

El crecimiento salarial de los trabajadores jóvenes ha disminuido drásticamente. Las ofertas de empleo para quienes se incorporan al mercado laboral han caído más de un 30 %.

Los trabajadores que se encuentran en los inicios de su carrera profesional y que desempeñan ocupaciones expuestas a la inteligencia artificial han experimentado un descenso relativo del empleo del 13 %.

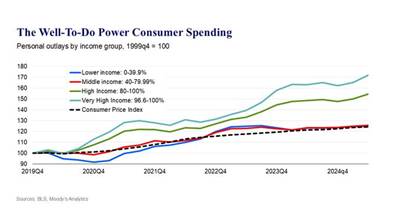

Los únicos estadounidenses que gastan mucho dinero son el 20 % de los que más ganan.

A estos hogares les ha ido bien, y a los que se encuentran en el 3,3 % superior de la distribución les ha ido aún mejor. El resto se está apretando el cinturón y no está comprando más.

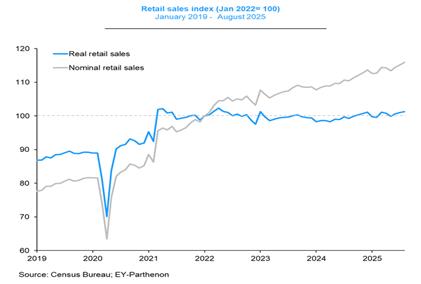

Las ventas minoristas (después de quitar la inflación de los precios) han estado estancadas por más de cuatro años.

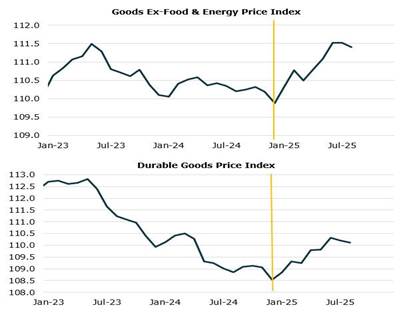

El gráfico anterior muestra que la inflación ha mermado el poder adquisitivo de la mayoría de los estadounidenses.

La tasa media de inflación se mantiene estancada en torno al 3 % anual según las cifras oficiales, muy por encima del objetivo del 2 % anual fijado por la Reserva Federal.

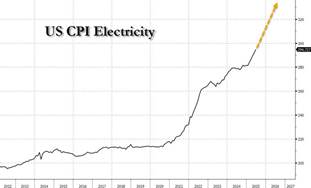

Y esa tasa media oculta gran parte del impacto real en el nivel de vida y los aumentos salariales reales. Los precios de los alimentos y la energía están aumentando mucho más rápidamente. La electricidad cuesta ahora un 40 % más que hace cinco años.

De hecho, los centros de datos de IA están provocando un aumento aún mayor de los precios de la electricidad.

OpenAI consume tanta electricidad como Nueva York y San Diego juntas, en el momento álgido de la intensa ola de calor de 2024. O tanto como la demanda total de electricidad de Suiza y Portugal juntas. Eso equivale al consumo eléctrico de unos 20 millones de personas.

Google canceló recientemente un centro de datos de 1000 millones de dólares que tenía previsto construir en Indiana después de que los residentes protestaran porque el centro de datos «encarecería los precios de la electricidad» y «consumiría una cantidad ingente de agua en una zona ya afectada por la sequía».

Y luego está el impacto de los aranceles impuestos por Trump a las importaciones de mercancías en Estados Unidos. A pesar de las negativas de la administración Trump, los precios de las importaciones están aumentando y comenzando a repercutir en los precios de los productos dentro de Estados Unidos (y no solo en la energía y los alimentos).

Hasta ahora, las empresas extranjeras, en conjunto, no están absorbiendo los costes de los aranceles. Durante la guerra comercial de 2018, los precios de importación fueron descontados principalmente por las empresas extranjeras.

Esta vez, los precios de importación no han bajado.

Como dijo el presidente de la Reserva Federal,

los aranceles los pagan principalmente las empresas que se encuentran entre el exportador y el consumidor… Todas esas empresas y entidades intermedias le dirán que tienen toda la intención de repercutir esos costes [al consumidor] a su debido tiempo.

Los importadores, mayoristas y minoristas están pagando costes más elevados por adelantado y esperan poder subir los precios lo suficiente como para trasladar la carga.

El problema es que los consumidores ya están agotados. Los presupuestos familiares están sometidos a la presión del aumento de la deuda, la morosidad y unos salarios que no dan para mucho. Intentar repercutir los costes arancelarios en este entorno reduciría aún más la demanda.

Las empresas lo saben, por lo que muchas de ellas están absorbiendo los costes. Pero cuando lo hacen, sus márgenes se reducen y les resulta más difícil mantener sus operaciones sin realizar recortes en otras áreas.

Cuando la rentabilidad se ve presionada, la dirección tiene pocas opciones. No pueden controlar los aranceles ni obligar a los consumidores a gastar más. Lo que sí pueden controlar son los gastos. Eso comienza con la ralentización de la contratación y la reducción de los planes de crecimiento, y luego con la reducción de las horas y las horas extras.

Si los aranceles se mantienen y los consumidores siguen débiles, se producirá un efecto dominó que se extenderán aún más al mercado laboral.

Luego está el gasto público. El actual cierre de los departamentos gubernamentales impuesto por el Congreso ha dado a la administración Trump una nueva oportunidad para recortar el empleo en el gobierno federal, en un vano intento de reducir el déficit presupuestario y la creciente deuda pública.

Es un intento vano porque la afirmación de Trump de que el aumento de los ingresos por aranceles será la solución no es creíble.

Los ingresos por aranceles desde enero de 2025 siguen siendo solo el 2,4 % de los ingresos federales totales previstos para el año fiscal 2025, que ascienden a 5,2 billones de dólares.

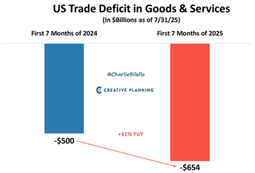

Y en cuanto a la afirmación de que los aranceles acabarían solucionando el déficit comercial de Estados Unidos con el resto del mundo, hasta ahora también ha resultado ser una tontería.

En los primeros siete meses de 2024, el déficit fue de 500 000 millones de dólares; en los primeros siete meses de 2025, fue de 654 000 millones de dólares, un 31 % más que el año anterior, lo que supone un récord histórico.

Contrariamente a lo que afirma Trump, el aumento de los aranceles sobre las importaciones contribuirá muy poco a “devolver la grandeza a Estados Unidos” en el sector manufacturero.

Robert Lawrence, de la Kennedy School de Harvard, calcula que

reducir el déficit comercial apenas aumentaría la proporción de empleo en el sector manufacturero estadounidense.

El valor añadido neto del déficit comercial de productos manufacturados en 2024 fue del 21,5 % de la producción estadounidense. Este sería el aumento del valor de EE. UU. si se eliminara el déficit comercial.

¿Cuántos puestos de trabajo se crearían? Se crearían 2,8 millones de puestos de trabajo, lo que supondría un aumento de solo 1,7 puntos porcentuales en la proporción de empleo en el sector manufacturero de EE. UU., hasta alcanzar el 9,7 % del empleo total.

Pero la proporción de trabajadores de producción en la industria manufacturera estadounidense en este caso es solo del 4,7 %, mientras que los otros 5 puntos porcentuales corresponden a directivos, contables, ingenieros, conductores, comerciales, etc.

El aumento del empleo de los trabajadores de producción sería de solo 1,3 millones, es decir, apenas el 0,9 % del empleo estadounidense.

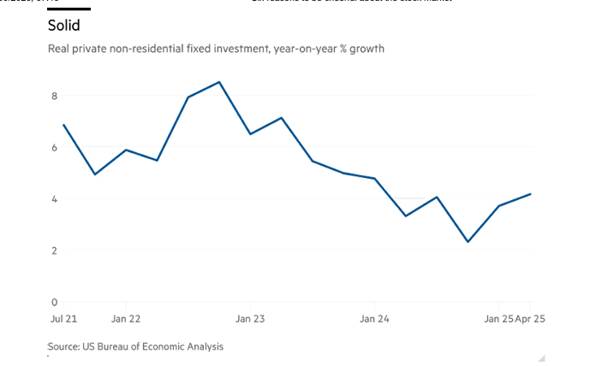

La economía estadounidense aún no está de rodillas ni en recesión, ya que la inversión empresarial sigue aumentando, aunque a un ritmo más lento.

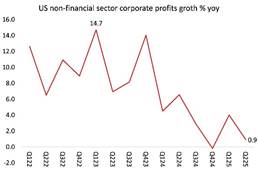

Los beneficios empresariales siguen creciendo. Los ingresos operativos de las empresas del S&P 500 (excluidas las financieras) crecieron un 9 % en el último trimestre, en comparación con el año anterior.

Los ingresos aumentaron un 7 % (antes de la inflación). Pero eso solo se aplica a las principales empresas lideradas por las “Siete Magníficas”. En general, el sector empresarial no financiero de EE. UU. está empezando a ver cómo desaparece el crecimiento de los beneficios.

Y la Reserva Federal tiene previsto recortar aún más su tipo de interés oficial durante los próximos seis meses, lo que reducirá el coste de los préstamos para quienes quieran especular con esos activos financieros ficticios. Por lo tanto, aún no se ha producido una recesión.

Pero, cada vez más, todo depende de que el auge de la IA se traduzca en productividad y rentabilidad. Si los rendimientos de las enormes inversiones en IA resultan ser bajos, eso podría provocar una grave corrección del mercado bursátil.

Es cierto que las grandes empresas tecnológicas han financiado en su mayor parte sus inversiones en IA con flujo de caja libre.

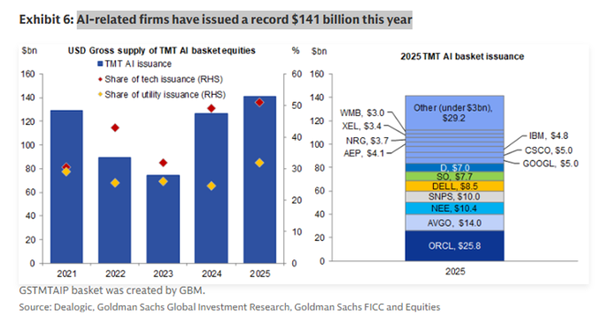

Pero las enormes reservas de efectivo de las Siete Magníficas se están agotando y las empresas de IA recurren cada vez más a la emisión de acciones y deuda.

Las empresas de IA están firmando contratos entre ellas para generar ingresos. Se trata de una especie de juego de sillas musicales financiero.

OpenAI ha firmado este año contratos por valor de aproximadamente un billón de dólares para obtener la potencia informática necesaria para ejecutar sus modelos de inteligencia artificial, unos compromisos que eclipsan sus ingresos.

OpenAI está gastando mucho dinero en infraestructura, chips y talento, sin disponer ni de lejos del capital necesario para financiar estos grandiosos planes.

Por lo tanto, para financiar su expansión, OpenAI ha recaudado enormes cantidades de capital y ha comenzado a recurrir a los mercados de deuda.

El año pasado obtuvo 4000 millones de dólares en deuda bancaria y ha recaudado unos 47 000 millones de dólares en operaciones de capital riesgo en los últimos 12 meses, aunque una parte importante de esa cantidad depende de que Microsoft, su mayor patrocinador, siga en el proyecto.

La agencia de calificación crediticia Moody’s ha señalado que gran parte de las futuras ventas de centros de datos de Oracle dependen de OpenAI y de su camino aún por demostrar hacia la rentabilidad.

Ahora mucho depende de que los ingresos de empresas como OpenAI aumenten lo suficiente como para empezar a cubrir el aumento exponencial de los costes.

Los economistas de Goldman Sachs afirman que la IA ya está impulsando la economía estadounidense en unos 160 000 millones de dólares, o el 0,7 % del PIB de EE. UU. en los cuatro años transcurridos desde 2022, lo que se traduce en aproximadamente 0,3 puntos porcentuales de crecimiento anualizado.

Pero esto es más un truco estadístico que un crecimiento real de la productividad gracias a la IA hasta ahora, y el aumento de los ingresos para el sector de la IA es escaso.

De hecho, es posible que los beneficios del desarrollo de la IA estén disminuyendo.

El coste de lanzar ChatGPT-3 fue de 50 millones de dólares, el de ChatGPT-4 fue de 500 millones, mientras que el de la última versión, ChatGPT-5, fue de 5000 millones, y según la mayoría de los usuarios, no era notablemente mejor que la versión anterior.

Mientras tanto, empresas como la china Deepseek y otros competidores mucho más baratos están socavando los ingresos potenciales.

Por lo tanto, se avecina una crisis financiera. Pero cuando estallan las burbujas de inversión financiera, la nueva tecnología no desaparece. En cambio, puede ser adquirida a precios bajos por nuevos actores en lo que el economista austriaco Joseph Schumpeter denominó “destrucción creativa”.

Por cierto, este es precisamente el argumento de los ganadores de este año del llamado premio Nobel de Economía, Philippe Aghion y Peter Howitt.

Los auges y las recesiones son inevitables, pero necesarios para impulsar la innovación. Así pues, la tecnología de IA podría acabar generando un mayor crecimiento de la productividad si consigue prescindir suficientemente de la mano de obra humana.

Pero eso solo podría materializarse tras una crisis financiera y la consiguiente recesión de la economía estadounidense.

Y si la economía estadounidense impulsada por la IA se hunde, lo mismo ocurrirá con el resto de las principales economías.

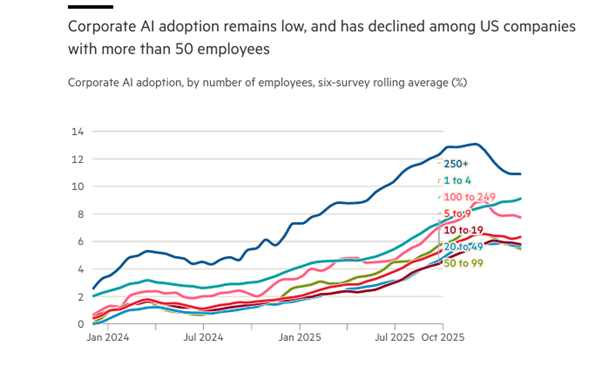

El tiempo no está del lado de los Siete Magníficos. De hecho, la adopción de la tecnología de IA por parte de las empresas sigue siendo baja e incluso está disminuyendo entre las grandes empresas.

Mientras tanto, el gasto en capacidad de IA sigue aumentando; y los inversores siguen invirtiendo dinero en la compra de acciones y deuda de empresas de IA. Es una gran apuesta por la IA para la economía estadounidense.

Traducción nuestra

*Michael Roberts es un economista marxista británico, que ha trabajado 30 años en la City londinense como analista económico y publica el blog The Next Recession.

Fuente original: Michael Roberts Blog