Michael Roberts.

Ilustración: OTL.

31 de diciembre 2024.

Lo más probable es que, en 2025, el crecimiento en Europa y Japón continúe próximo al estancamiento; así como en Canadá y Australia. También el crecimiento económico y la expansión comercial en todos los países de los BRICS serán más lentos que en 2024. Así que más que el comienzo de los locos años veinte en 2025, lo más probable es que sea una continuación de los tibios años veinte para la economía mundial.

Es hora de hacer algunas previsiones sobre lo que ocurrirá con la economía mundial y sus principales países en 2025. Mucha gente considera que es una pérdida de tiempo hacer tales previsiones, ya que nunca son exactas y muy a menudo ocurre lo contrario. Por supuesto, las previsiones están envueltas en el error, dadas las muchas variables que intervienen y que mueven las economías.

Las previsiones meteorológicas siguen siendo difíciles de hacer y los meteorólogos se ocupan de acontecimientos físicos y no (al menos directamente) de acciones humanas. No obstante, las previsiones meteorológicas con hasta tres días de antelación son ahora bastante precisas. Y las previsiones del cambio climático a más largo plazo se han confirmado ampliamente en las últimas décadas. Así que si consideramos que la economía es una ciencia (aunque una ciencia social) y yo lo hago, entonces hacer predicciones (a largo y a corto plazo) también forma parte de la comprobación de teorías y pruebas en economía.

Esto es lo que dije en un post para la previsión de 2024:

En resumen, 2024 parece que será un año de ralentización del crecimiento económico para la mayoría de los países y probablemente de recesión en Europa, América Latina y Asia. La crisis de la deuda en los países del llamado sur global que no tienen energía o minerales que vender empeorará. Así que incluso si EE.UU. evita un desplome total de nuevo este año, no se sentirá como un «aterrizaje suave» para la mayoría de la gente en el mundo. Creo que en líneas generales ha resultado ser correcto (¡para variar!).

2024 fue el año de las elecciones. Hubo 40 elecciones nacionales, que cubrieron el 41% de la población mundial y representaron el 42% del PIB mundial. Y mis previsiones sobre los resultados en ellas también fueron bastante acertadas. Sobre la más importante, las elecciones presidenciales estadounidenses, esto es lo que dije «no hay certeza sobre quién ganará; o si Biden se volverá a presentar; o si Trump o Biden incluso cumplirían otro mandato completo». Así que no muy claro, pero al menos no equivocado. Biden no se presentó, Trump ganó (por poco en el voto popular) y no sabemos si cumplirá un mandato completo.

Los resultados de otras elecciones fueron mucho más fáciles de predecir: el Reino Unido, India, Indonesia, Corea del Sur, Taiwán y Sudáfrica salieron según lo previsto.

Las sorpresas fueron la victoria de un partido de izquierdas en Sri Lanka y la victoria de la izquierda como partido mayoritario en las elecciones anticipadas de Francia.

En casi todas partes, los gobiernos en funciones perdieron cuota de votos y/o fueron derrotados; y la participación electoral fue a la baja, lo que revela la desilusión de los ciudadanos con todos los partidos políticos mayoritarios.

Es probable que esta tendencia continúe en 2025 con las elecciones en Alemania, Canadá, Australia, la República Checa y Noruega; y también en América Latina (Ecuador, Chile y Bolivia).

¿Y la economía? El año 2024 terminó con seis de las siete principales economías capitalistas en estancamiento o en franca recesión, si se mide en función del producto interior bruto (PIB).

Y si se mide en función del PIB por persona, ni siquiera a EE.UU., la economía con mejores resultados del G7, le fue tan bien, mientras que el resto estaban todas estancadas en el mejor de los casos.

La razón de ello no fue un aumento de la población a través de los nacimientos y las muertes, sino a través de la inmigración neta. La inmigración impulsó la población activa y la producción nacional en 2024 en EE.UU., el Reino Unido, Australia y Canadá. La larga depresión que comenzó tras la Gran Recesión de 2008-9, se reanudó tras la caída pandémica de 2020 y continuó en 2024.

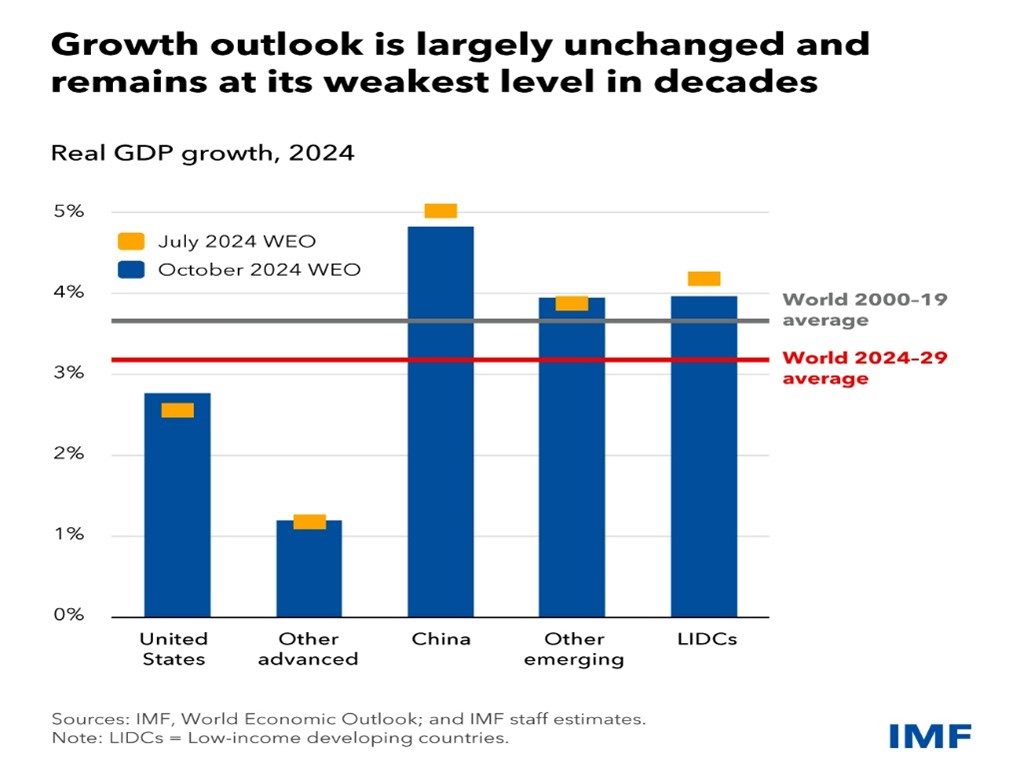

Las perspectivas de crecimiento se mantienen prácticamente sin cambios y siguen siendo las más débiles en décadas

El Banco Mundial presentó un panorama desolador de la situación de la mayoría de la población mundial. En 2024, «la reducción de la pobreza extrema mundial se ha ralentizado hasta casi estancarse, y entre 2020 y 30 años será una década perdida».

Alrededor de 3.500 millones de personas viven con menos de 6,85 dólares al día, el umbral de pobreza más relevante para los países de renta media, que albergan a las tres cuartas partes de la población mundial. «Sin una acción drástica, podría llevar décadas erradicar la pobreza extrema y más de un siglo eliminar la pobreza tal y como se define para casi la mitad del mundo«.

Con escasos avances en el control del calentamiento global, «1.200 millones de personas se enfrentan a peligros relacionados con el clima y a una gran vulnerabilidad, con el sur de Asia y el África subsahariana entre las regiones más afectadas.»

Luego está la carga de la deuda para los llamados «países en desarrollo», algo que yo argumenté que empeoraría en 2024. De nuevo el Banco Mundial:

La pandemia del COVID-19 aumentó bruscamente la carga de la deuda de todos los países en desarrollo, y el posterior aumento de los tipos de interés mundiales ha hecho que a muchos les resulte más difícil recuperar el equilibrio. A finales de 2023, la deuda externa total de los países de renta baja y media se situaba en la cifra récord de 8,8 billones de dólares, lo que supone un aumento del 8% con respecto a 2020. Los pagos de intereses de los países en desarrollo aumentaron casi un tercio, hasta los 406.000 millones de dólares, dejando a los países con menos fondos para invertir en áreas críticas como la sanidad, la educación y el medio ambiente.

La Organización Internacional del Trabajo (OIT) descubrió que en 2024 la mayoría de los trabajadores sufría una reducción o ninguna mejora en sus salarios una vez contabilizada la inflación; y es poco probable que esto mejore mucho en 2025. Los salarios reales siguen estando por debajo de sus niveles anteriores a la pandemia en muchas partes del mundo.

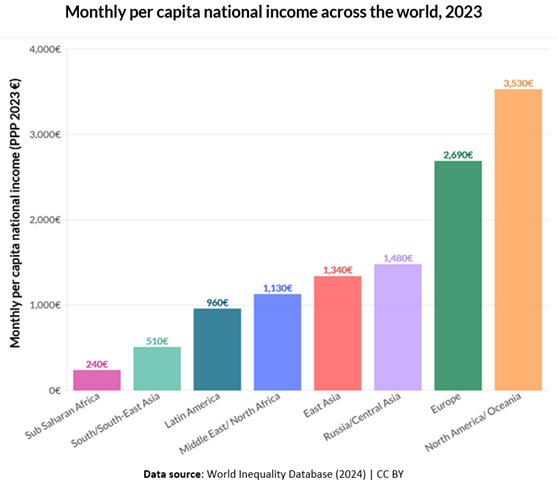

Y las diferencias de ingresos entre los trabajadores mejor y peor pagados del mundo siguen siendo amplias. La OIT calculó que en 2021 (ajustado al poder adquisitivo), el 10% de los trabajadores peor pagados ganaría 250 dólares al mes, mientras que el 10% mejor pagado ganaría 4.199 dólares al mes por un trabajo a tiempo completo. «Esto significa que el poder adquisitivo del asalariado medio en los países de renta baja es aproximadamente el 6% del poder adquisitivo del asalariado medio en los países de renta alta».

A nivel mundial, el 10% de los trabajadores peor pagados ganaba sólo el 0,5% de los salarios totales, mientras que el 10% mejor pagado percibía el 38% de la masa salarial mundial.

En el primer semestre de 2024, los salarios reales siguieron siendo inferiores a los de 2019, antes de la pandemia, en Alemania, Francia, Italia y el Reino Unido, así como en Japón y Corea del Sur. Los salarios reales fueron superiores en Estados Unidos, pero sólo en un 1,4%. De hecho, los salarios reales en algunos países -el Reino Unido, Japón e Italia- se mantienen por debajo de los niveles registrados en 2008, ¡el año de la Gran Recesión! Por el contrario, los salarios reales chinos subieron un 27% a partir de 2019, mientras que Brasil también registró una gran subida.

El Laboratorio Mundial de Desigualdad actualizó su última estimación de la desigualdad de ingresos y riqueza a nivel mundial. Estados Unidos es el país más desigual de la OCDE, con un 21% de la renta nacional destinada al 1% más rico, igual que en México (21%) y ligeramente más que en Sudáfrica (19%). Mientras que los ingresos reales de miles de millones de personas se estancaron o aumentaron sólo ligeramente, los ingresos y la riqueza de los súper ricos aumentaron a un ritmo récord. El mercado bursátil estadounidense alcanzó nuevos máximos y oligarcas estadounidenses como Elon Musk y Jeff Bezos, etc., vieron cómo su riqueza neta se disparaba en miles de millones hasta alcanzar nuevos máximos grotescos.

Renta nacional per cápita mensual en el mundo, 2023

En 2024, la economía estadounidense creció alrededor de un 2,5% en PIB real, creando la imagen del «excepcionalismo» estadounidense: una economía fuerte, un dólar fuerte y una expansión impulsada por los combustibles fósiles y la inteligencia artificial.

Tan seguros estamos de que la economía estadounidense seguirá en esta línea que BlackRock, el mayor fondo de inversión del mundo, en su previsión para 2025, considera que «los ciclos de auge y caída del capitalismo han terminado».

BlackRock cree que la economía mundial está actualmente en proceso de ser «remodelada» por completo por la aparición de cinco nuevas «megafuerzas«, entre las que se incluyen el cambio hacia las emisiones netas de carbono cero, la fragmentación geopolítica, las tendencias demográficas, la digitalización de las finanzas y la IA. Aparentemente, esto significa que la economía mundial romperá con las «tendencias históricas» que han visto a los mercados pasar por ciclos de auge y caída durante siglos.

El optimismo de BlackRock no es de extrañar teniendo en cuenta las enormes ganancias en los precios de los activos financieros de las que se beneficiaron en 2024. Pero los principales organismos económicos internacionales están menos entusiasmados. En sus últimas Perspectivas Económicas Mundiales, el FMI prevé que el crecimiento económico mundial se mantenga estable en torno al 3,2% este año.

Esa tasa de crecimiento es la más débil en décadas y «los riesgos a la baja aumentan y dominan las perspectivas«. El FMI prevé que, aunque EE.UU. seguirá liderando el crecimiento entre las economías avanzadas en 2025, el crecimiento real del PIB estadounidense se ralentizará hasta el 2,2% en 2025, mientras que el resto del G7 luchará por superar el 1% anual. Puede que la economía estadounidense siga en expansión, pero no su sector industrial, la parte productiva. La producción industrial se contrajo en 2024, al igual que en todas las grandes economías.

Al FMI también le preocupa que los planes de Trump de aumentar los aranceles sobre las importaciones de bienes procedentes de países que no comulgan con su objetivo de «hacer América grande otra vez» conduzcan a «una menor producción en relación con nuestra previsión de referencia. La política monetaria podría seguir siendo demasiado restrictiva durante demasiado tiempo y las condiciones financieras mundiales podrían endurecerse bruscamente.» Eso podría reducir a la mitad la tasa de crecimiento prevista para 2025 y años sucesivos.

La OCDE adopta una postura similar sobre la economía mundial, aunque ligeramente más optimista. La OCDE espera que la economía mundial crezca un 3,3% en 2025, un repunte respecto a la tasa del 3,2% de 2024, con una ligera ralentización de EE.UU. hasta el 2,4%. La UNCTAD es mucho más pesimista.

La economía mundial se enfrenta a una nueva normalidad de bajo crecimiento, elevada deuda, débil inversión y comercio perturbado.

Sus economistas prevén un crecimiento mundial del 2,7% en 2025, lo que supone un descenso respecto a la media anual del 3,0% entre 2011 y 2019 y muy por debajo de la media del 4,4% registrada antes de la crisis financiera mundial. Para los países en desarrollo, la ralentización es más acusada:

entre 2024 y 2026, los países que representan más del 80% de la población mundial y del producto interior bruto global seguirían creciendo más lentamente que en la década anterior a COVID-19.

Se prevé que el crecimiento mundial se estabilice, pero a niveles inferiores a los de la década anterior COVID-19

¿Cuáles son los factores económicos clave que pueden ayudarnos a juzgar cómo se comportarán las principales economías en 2025? El primero es el comercio internacional. Entre 1995 y 2007, el comercio creció al doble del ritmo del PIB mundial. Pero desde la crisis financiera de 2008-2009, el crecimiento del comercio en relación con el PIB se ha estancado. Los planes de Trump, si se aplican (hay algunas dudas al respecto) acelerarían la desglobalización y el estancamiento del comercio mundial, golpeando especialmente a las economías del Sur Global. El banco de inversión Goldman Sachs, habitualmente muy optimista, ve un golpe considerable al PIB estadounidense por un posible arancel del 10% sobre todos los bienes importados, en parte debido al aumento de los precios al consumo, que reduciría el gasto de los estadounidenses. Y «esto podría acabar en una guerra comercial mundial que, aunque podría adoptar muchas formas, en el extremo podría restar entre un 2% y un 3% al PIB mundial», dijo la consultora Capital Economics. Sobre la base de las previsiones actuales, como las anteriores, un golpe del 3% a la producción mundial borraría el crecimiento económico en 2025.

La nueva oleada de crecimiento provocó un aumento de las exportaciones, pero el comercio mundial se ha estabilizado

Detrás del riesgo de guerra arancelaria, está la guerra misma. El conflicto entre Rusia y Ucrania está llegando a un punto crítico; lo que Trump hará allí sigue siendo incierto.

Pero está claro que tiene la intención de respaldar a Israel hasta el final, incluso si eso significa un conflicto abierto con Irán el año que viene.

Si eso ocurre, entonces los precios del petróleo podrían dispararse, haciendo subir de nuevo la inflación. Y es entonces cuando la llamada «guerra contra la inflación» lanzada por los principales bancos centrales del mundo no ha sido ganada.

Sí, la inflación de los precios de bienes y servicios ha descendido desde sus máximos de 2022, pero no ha vuelto a los niveles anteriores a la pandemia, y mucho menos a los objetivos de los bancos centrales del 2% anual.

De hecho, en las principales economías hay indicios de que la tasa de inflación está volviendo a subir. ‘Dar la última milla’ en materia de inflación, como se le llama, está resultando imposible. Si esto continúa así hasta 2025, los bancos centrales dejarán de recortar sus tipos de interés oficiales, por lo que los costes de los préstamos para las empresas y los hogares seguirán siendo elevados.

Objetivo de tipo de interés de los fondos federales con proyecciones

Esto aumentará la dificultad de pagar el servicio de la deuda existente, especialmente para los países del Sur Global, ya que es probable que el dólar se mantenga fuerte si los tipos de interés estadounidenses se mantienen altos y se agravan los conflictos geopolíticos.

Índice del Dolar

Si el coste de los préstamos y del servicio de la deuda no baja, aumenta el riesgo de que las llamadas empresas «zombi» (que no obtienen suficientes beneficios para cubrir los costes de su deuda y deben seguir endeudándose) empiecen a quebrar. Más del 40% de las 2000 mayores empresas de EE.UU. no son rentables, la cifra más alta desde la pandemia.

Al mismo tiempo, el gasto en intereses como % de la deuda total de estas empresas alcanzó el 7,1%, el más alto desde 2003. Las quiebras de empresas estadounidenses en 2024 superaron los niveles de la pandemia de 2020. El apalancamiento bruto -la relación entre la deuda y los activos (y los beneficios)- de todas las empresas estadounidenses no financieras que cotizan en bolsa sigue siendo elevado y el apalancamiento de los fondos de cobertura está en el nivel más alto de la última década o cerca de él. Por tanto, el riesgo de un colapso financiero está aumentando.

Deuda sobre beneficios

Como dijo Ruchir Sharma, de la Fundación Rockefeller:

La exageración del «excepcionalismo estadounidense» en los mercados ha ido ahora demasiado lejos….La idea de burbujas en la tecnología o la IA, o en las estrategias de inversión centradas en el crecimiento y el impulso, oculta la madre de todas las burbujas en los mercados estadounidenses. Dominando por completo el espacio mental de los inversores mundiales, EE.UU. está sobrevalorado y sobredimensionado hasta un punto nunca visto. Como ocurre con todas las burbujas, es difícil saber cuándo se desinflará ésta, o qué desencadenará su declive.

Y hay señales. El índice bursátil estadounidense, el S&P, 500 cayó un 1,6% en diciembre, con 6 o más sectores que bajaron un 5% o más.

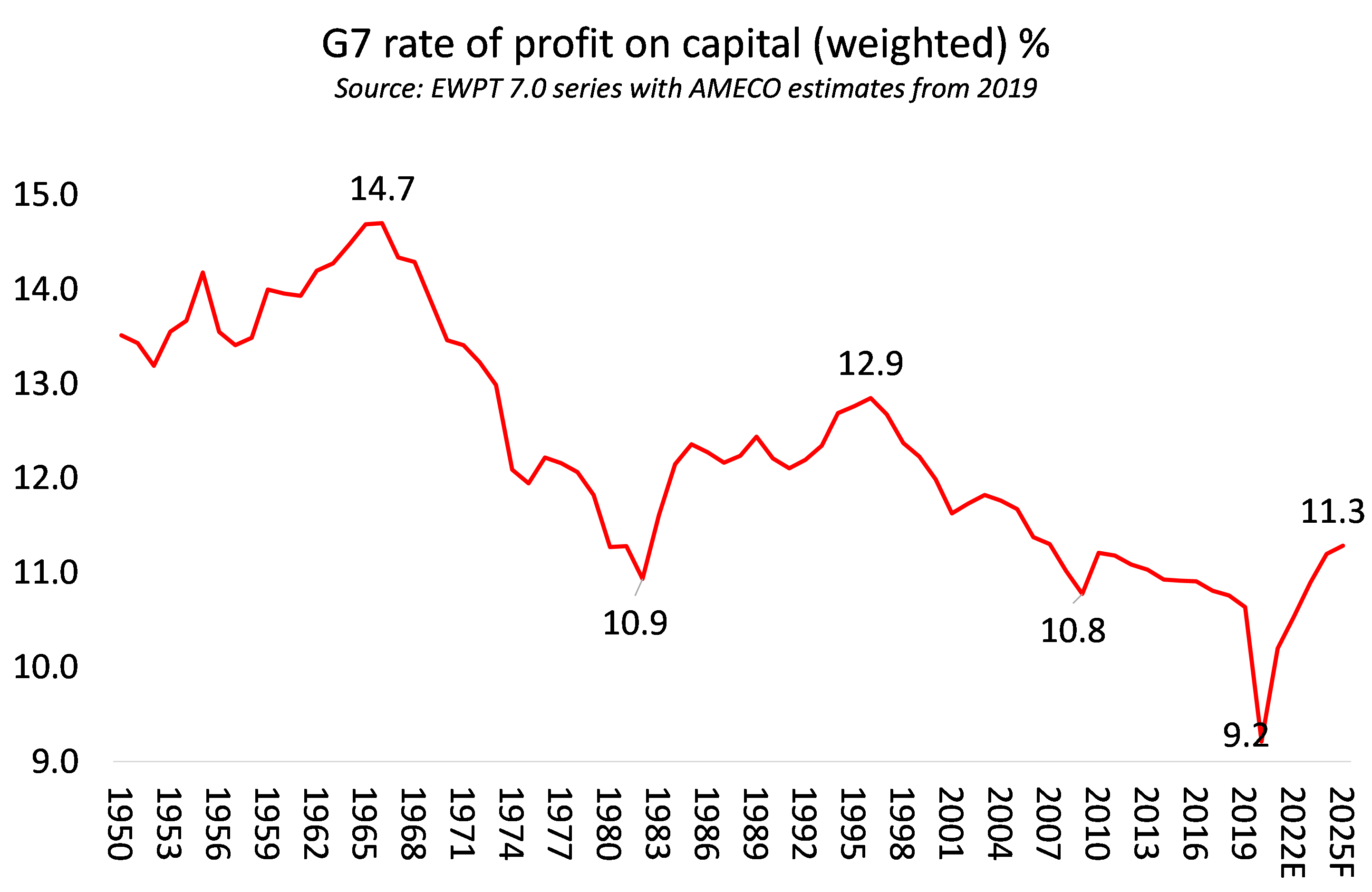

El factor más importante a la hora de analizar las perspectivas de la economía mundial en 2025 deben ser los beneficios (y la rentabilidad) empresariales mundiales, ya que son el motor de la producción y la inversión capitalistas. Si los beneficios de las principales empresas del mundo siguen aumentando en 2025, entonces se podrá hacer frente a la financiación de la deuda y a la absorción del débil comercio internacional durante un año más.

Hago regularmente una estimación de los beneficios mundiales basándome en los beneficios de las empresas en EE.UU., Alemania, Reino Unido, Japón y China. El crecimiento de los beneficios mundiales como media se ha ido ralentizando hacia cero.

Sin embargo, en los tres primeros trimestres de 2024, los beneficios empresariales de EE.UU. aún subieron un 1,5% en comparación con 2023; China y el Reino Unido tuvieron una subida del 5-6%, mientras que los beneficios alemanes se estancaron y los de Japón cayeron.

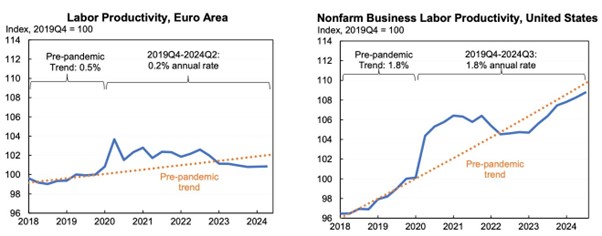

¿Se recuperarán los beneficios en 2025? Los optimistas como BlackRock se muestran confiados. Basan sus expectativas en un aparente aumento de la productividad laboral en EE.UU. en el último año, impulsado por las ganancias derivadas de la difusión de la IA en todos los sectores. Lo ven como el inicio de unos «locos años veinte», como ocurrió en EE.UU. tras el final de la epidemia de gripe española en los años veinte.

Hay pocas cosas que decir sobre este aparente auge de la productividad. En primer lugar, se limita a EE.UU.. Las economías europeas no están experimentando tal auge, sino todo lo contrario. En segundo lugar, el reciente aumento del crecimiento de la productividad sigue situando la tendencia de EE.UU. prácticamente en el mismo nivel que antes de la pandemia.

Por tanto, aún no hay signos confirmados de un «salto cualitativo» en el crecimiento de la productividad. De hecho, como he comentado en entradas anteriores, la difusión de las ganancias de productividad de la IA podría tardar mucho tiempo en aparecer (si es que aparece). Es poco probable que la inversión en IA haga el truco en 2025, y desde luego no fuera de EE.UU., especialmente si no se produce un repunte sostenido de la rentabilidad del capital en las principales economías.

Mi mejor estimación de la tasa media de rentabilidad del capital en las economías del G7 sí indica una recuperación desde la profundidad de la caída pandémica. Pero esto está liderado casi únicamente por un gran aumento de la rentabilidad en EE.UU., ya que las tasas de beneficios de las demás economías del G7 se han estancado principalmente.

Según las previsiones de AMECO, la tasa de beneficios de EE.UU. en 2025 será un 10,7% superior a la de 2019, pero entre un 2 y un 8% inferior en el Reino Unido, Francia, Alemania e Italia, y Canadá y Japón sólo subirán entre un 1 y un 2%.

G7 Tasa de beneficio sobre el capital (ponderada) %.

Así pues, lo que sugieren mis estimaciones de rentabilidad es que una recesión en 2025 es improbable; pero, por otro lado, es demasiado pronto para defender un aumento sostenido de la rentabilidad en todo el G7 que pueda impulsar la inversión productiva y el crecimiento de la productividad a nuevos niveles.

Lo más probable es que, en 2025, el crecimiento en Europa y Japón continúe próximo al estancamiento; así como en Canadá y Australia. También el crecimiento económico y la expansión comercial en todos los países de los BRICS serán más lentos que en 2024. Así que más que el comienzo de los locos años veinte en 2025, lo más probable es que sea una continuación de los tibios años veinte para la economía mundial.

Traducción nuestra

*Michael Roberts es un economista marxista británico, que ha trabajado 30 años en la City londinense como analista económico y publica el blog The Next Recession.

Fuente original: Michael Roberts Blog